新华财经上海7月17日电 2025年上半年,指数增强私募产品表现抢眼,交出了一份令投资者满意的半年度成绩单。据私募排排网数据显示,截至2025年6月30日,有业绩展示的705只指数增强产品,2025年上半年平均收益达17.32%,平均超额收益高达14.17%,其中668只产品实现正超额,占比94.75%。数据表明,几乎所有指数增强产品上半年均跑赢同期对标指数表现。

在指数增强领域,大规模私募(50亿元以上)优势明显。有业绩展示的267只大规模私募旗下指数增强产品,上半年平均收益达18.30%,平均超额收益达14.51%,更有265只产品实现正超额,占比高达99.25%。

反观中小规模私募,各方面表现均明显弱于大规模私募,而且规模效益明显,规模越大的私募在指数增强领域反而表现更为突出。其中中等规模私募(20-50亿元)旗下152只有业绩展示的指数增强产品,上半年平均收益为17.30%,平均超额收益为14.37%,其中正超额产品占比为96.71%。另外,286只有业绩展示的小规模私募(0-10亿元)旗下指数增强产品,上半年平均收益为16.41%,平均超额收益为13.75%,正超额收益产品占比为89.51%。

融智投资FOF基金经理李春瑜表示,2025年上半年,指数增强型私募证券产品业绩亮眼,其优异表现主要源于以下三方面因素:首先,A股市场呈现显著的结构性特征,中小盘风格持续占优,个股波动率明显提升,叠加市场日均成交额维持高位运行,为量化策略创造了理想的交易环境。其次,量化指增策略凭借高频交易技术和多因子模型优势,能够高效捕捉市场超额收益。尤其在震荡行情中,其数据驱动的决策机制和规避主观情绪干扰的特点得到充分彰显。再者,监管层放宽并购重组政策,重大资产重组案例显著增多,这不仅提振了市场信心,也改善了流动性状况,为量化策略的实施提供了更有利的条件。

头部私募机构旗下的指数增强产品表现尤为突出。融智投资FOF基金经理李春瑜认为,这主要得益于其强大的综合实力:一方面,这些机构在投研团队建设和IT基础设施方面持续加大投入,使其在风险管控领域具备明显优势,特别是在回撤控制和净值平滑方面表现卓越,从而为投资者带来更优质的投资体验;另一方面,凭借显著的品牌优势和成熟的机构代销网络,头部私募能够持续吸引资金流入,形成规模效应,进而反哺产品业绩,形成良性循环。

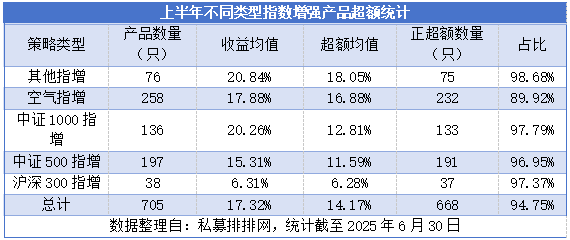

上半年市场呈现显著的小盘风格主导特征,这一趋势直接推动了对标小盘指数的指数增强产品交出亮眼成绩单。在有业绩展示的产品中,76只其他指增产品和258只空气指增产品上半年表现突出,平均收益分别达到20.84%和17.88%,平均超额收益为18.05%和16.88%,正超额产品占比更是高达98.68%和89.92%。小盘风格下,指数本身的强势表现为相关指增产品奠定了良好基础,叠加多数管理人在小盘股领域的阿尔法捕捉能力稳定,共同促成了这一佳绩。

与小盘风格指增产品的强势形成鲜明对比的是,沪深300指增产品在上半年表现垫底。38只有业绩展示的沪深300指增产品,上半年平均收益为6.31%,平均超额收益为6.28%,正超额产品占比为97.37%。尽管多数产品仍能稳定获取超额收益,但由于沪深300指数上半年整体表现疲软,受指数端拖累,其收益和超额收益水平均明显落后于其他指数增强产品。这也反映出,在大盘风格持续弱势的市场环境中,即便管理人具备较强的超额获取能力,也难以抵消指数本身表现不佳带来的影响。

从中小盘风格的细分指数来看,中证1000指增产品跑赢了中证500指增产品。136只中证 1000指增产品上半年平均收益为20.26%,平均超额收益达12.81%,正超额产品占比97.79%;197只中证500指增产品平均收益为15.31%,平均超额收益11.59%,正超额产品占比96.95%。从超额收益角度看,两者差距并不显著,表明在这两个指数挖掘阿尔法的难度处于同一水平线上。但由于中证1000指数上半年表现远强于中证500指数,使得中证1000指增产品在收益端更具优势,进一步印证了指数本身的表现是影响指增产品整体收益的关键因素之一。

金富宝配资提示:文章来自网络,不代表本站观点。